年金のみの受給者で収入が400万円以下であれば確定申告は不要ですが、この制度は高齢者の負担を減らす利便性がある反面、本来受け取れる還付金を放棄させ税収を確保する策略かもしれません。

なお、確定申告をしていない人は概算で2000万人はいるとのこと、高齢者の皆さん、ご注意を!

年金400万以下の確定申告不要制度の策略?

この確定申告不要制度って高齢者にとって楽な様に思われますが、逆に見れば還付金を出すのを減らすためとも思えませんか?

表向き「高齢者の事務負担を減らす」という利便性を掲げていますが、その裏側には「行政側の都合」と「税収への影響」という側面が間違いなく存在します。

なぜそのように言えるのか、裏側の事情を整理してみましょう。

「還付金」の不払いによる税収維持

この制度によって多くの年金受給者が「手続きが不要ならいいか」と申告しなければ、本来受け取れるはずの還付金(生命保険料控除、医療費控除や障害者がいればその控除など)を事実上放棄したことになります。

国からすれば、わざわざ還付の手続きを勧奨する必要がなくなり、結果として本来戻すべき税金を手元に残せるという構造になっています。

税務署のコスト削減(行政効率化)

毎年2月~3月の確定申告時期は税務署は多忙で、多くの高齢者が少額(とはいえ数万円になる人も)の還付のために窓口に殺到すると、対応コスト(人件費やシステム負荷)が膨大になります。

これを避けるため考えられた一面もあります。

確定申告を面倒だと思う人に恩恵、賢く節税したい人には落とし穴)

この制度は、「面倒だからやりたくない人」には恩恵ですが、「賢く節税したい人」には「落とし穴」になります。

国は「確定申告をした方が得ですよ」とは積極的には言いません。

まさに「知っている人だけが得をする」仕組みの典型と言えます。

もし、ご自身やご家族が生命保険(医療保険も含む)を掛けていたり、年間で10万円以上の医療費を払っていたり、ふるさと納税をしたり、障害者がいた場合は、国に「寄付」してしまわないよう、あえて申告するのが正解です。

最近、「医療費」や「保険料」の支払いなどで、大きな出費があった心当たりはございませんか?

2026年分(令和8年分)からは税制改正で更なる還付金が増大します

もし、この制度を利用して確定申告をしていない方は、2026年分(令和8年分)は大幅な税制改革があり申告すれば還付金が増えますので、この策略にはまらず確定申告した方がお得(数万円のお小遣い)なると思います。

申告は何も難しくありません、お小遣いを増やすため頑張りましょう。

年金収入400万円以下でも確定申告で還付金を貰える条件

参考までに年金収入400万円以下の方で還付金がもらえる条件を記載します。

まだ間に合う2025年分(令和7年分)確定申告の締め切りは、3月16日(月)です!

確定申告で還付金を貰える条件は、年金の支払者(国民年金、厚生年金、共済年金、企業年金、他)が、源泉徴収として所得税を納税者の代わりに納付していることが条件となります。

その上で一定額の所得控除、例えば(健康保険・介護保険・生命保険・医療保険・障害者・医療費等の控除の合計額)が有れば,税金対象の所得金額から差し引かれ支払うべき所得税を計算しますので、源泉徴収額が所得税を上回れば差額分の還付金を貰えることになるのです。

還付金>源泉徴収額 – (所得金額 – 各種控除額合計) x 所得税率(5~10%)

私の場合は、企業年金から源泉徴収として約6万円(年金額の7.6574%)納付していますので、これを確定申告により取り戻しています。

【還付金を貰える条件まとめ】

1.源泉徴収が有ること(既に納税済)

2.一定額の所得控除があること

もし、確定申告をしていない場合でも一度は計算してみる価値はありますよ。

確定申告のための計算及び手間など

もし、これまで確定申告をしていなかったら、さほど難しくないので一度計算してみては如何でしょうか!

暇つぶし、頭の体操感覚で!もし万円以上の還付金があれば儲けものかも!

年金収入のみの確定申告書の計算・作成概要

確定申告書を作成するに当たっては、以下の書類を準備して手引き書に基づき計算して申告書を作成します。

1.お近くの税務署で「令和7年分 所得税及び復興特別所得税の確定申告の手引き」と 申告書(清書用)を貰う

2.必要書類

・公的年金等の源泉徴収票(国及び企業年金)

・生命保険、医療保険等の控除証明書

・障害者がいる場合は身体障害者手帳

・寄付があればその明細書

・マイナンバーカードなど

※年金及び保険等の書類は年末か1月下旬には送られてきます。

3.計算・作成の概算手間

まず、手引書を理解するのに30分ぐらい必要かも、でも一度理解すれば後は計算も簡単、

申告書に手書き清書するのに15分程度でしょうか。

私は毎年申告するので、計算は「Excel」を利用して行い、申告書に手書き清書して税務署に

提出しています。

税務署が多忙になる前を狙って毎年2月5日までに提出、早朝の9時ぐらいに行けば

約5分で受付完了、楽勝です。

税務署に行くのが面倒な方は、書類送付やパソコン・スマホで「e-Tax」を利用する方法も

ありますよ。

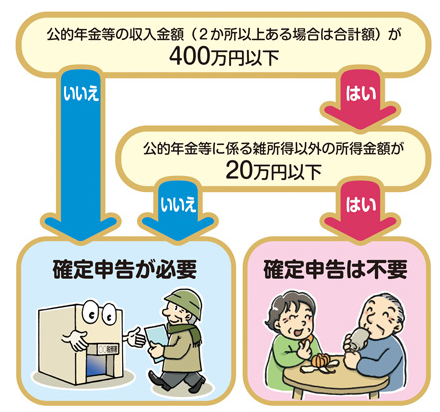

確定申告不要制度⇒公的年金等の収入金額が400万円以下であれば申告不要

では、確定申告不要制度とはどんな内容か確認してみましょう。

年金受給者の「確定申告不要制度」とは?

以下は政府の広報オンラインで公表されているものです。

・公的年金等の収入合計(公的年金+企業年金+その他)が400万円以下で公的年金に係わる雑所得以外の所得金額が20万円以下の場合

【収入は年金のみで1年間で400万円以下】

年金生活者で収入は年金収入が400万円以下(1年間)のみの場合、申告は不要です。

以上により確定申告をしていない方も多数おられるのではないでしょうか。

確定申告で還付金を貰うための控除確認

確定申告で還付金を貰うためには、所得から差し引かれる控除金が必要になります。

控除対象は、主に社会保険料、生命保険料、医療保険、医療費、障害者控除、寄付などがあります。

社会保険料はご存じの各種健康保険、介護保険で誰もが支払っています。

以下、一部についてもう少し詳細に記載します。

医療費控除(保険金など補填分は差し引く)が10万円以上になった場合

1年間の医療費総支出が10万円以上になった場合は、医療費控除の対象になりますので確定申告をした方がお得です。

医療費総支出=医療費(治療費+薬代+入院時の食事代)- 保険等補填金 ← 10万円以上で医療費控除対象

※保険等補填金・・・生命保険、高額療養費など全ての補填金

障害者控除

本人あるいは配偶者、扶養親族に障害者がいて身体障害者手帳1級又は2級を持っていれば障害者控除の対象になり、これも還付金を受取れる可能性を高めます。

私の場合は、家内が身体障害者手帳1級を持っており75万円の特別控除が適用となり、これが還付金増に繋がっています。

しかし、家内が障害者でなく75万円の特別控除がなくても還付金は2万円以上になるので、やはり確定申告をする価値は充分ありあります。

まとめ

年金受給者には年間の収入額によって確定申告不要制度がありますが、これは国の還付金を減らす戦略?とも思われるので要注意です。

これにより概算2000万人が申告していないので国はホクホクかも?

もし、確定申告をしていないなら一度還付金が幾らになるか計算してみる価値があるかもしれません。

・年金に源泉徴収がある場合は、確定申告により税金還付が受けられる可能性があります。

・医療費の総支出が10万円以上になれば医療費控除により税金が安くなります。

・扶養家族に障害者がいれば障害者控除を受けられ税金が安くなります。

以上により年金収入が400万円以下でも確定申告をすれば、還付金を受取れる可能性がありますので申告していない方は一度計算してみることをおすすめします。

なんと申告していない人は2000万人はいるとか!この記事が参考になれば幸いです。

.

【関連記事】

確定申告も簡素化が進んでおり申告がし易くなっています。